この記事の目次

はじめに

このことを書くにあたっては少し迷いましたが、ここをお読みになられる方で私の言うことを鵜呑みにするような人はいないと思います。 なので皆さんの判断材料の一つとしてこの記事の内容をお役立てていただきたく、最近考えていることを書き置きます。

結論

現在のところまでの結論から言うと NISAとiDeCoを使ってインデックス型投資信託で株式を買う。 です。

以下に、私がこの考えに至った理由を書いてゆきます。

NISAとiDeCoについて

NISAとiDeCoは国が推進する投資の枠組みです。

簡単に言えば、上記の枠組みを使えば通常約20%の投資の利益に対する税金を払わずに済む、というものです。

それぞれ詳しくは下記の解説ページを見てください。

NISAとは? : 金融庁 イデコの特徴|イデコの基本的な特徴について|個人型確定拠出年金iDeCo【公式】

なぜ国は今こういうことをやっているのか、という部分について考えてみました。

私たちの年金は金融市場に乗っかっている

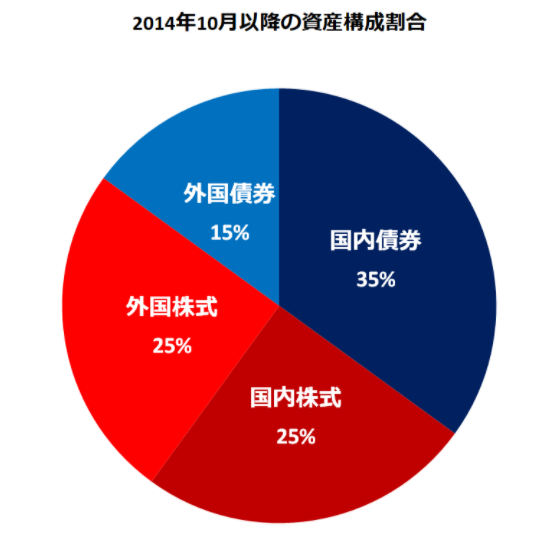

私たちの年金は、単純に集めて年金受給者に支払われているわけではなく、GPIF(年金積立金管理運用独立行政法人)という組織によって金融市場で運用されています。

2019年度の運用実績は、収益率は-5.20%、収益額は-8兆2,831億円となりました。 また、市場運用を開始した2001年度から2019年度までの累積収益額は、+57兆5,377億円となりました。 運用実績はどのような状況ですか。|年金積立金管理運用独立行政法人より

運用の内訳は下図のとおりです。

これを見るに、株式市場が衰えてしまうと年金のシステムを維持することが難しくなりそうです。

年金のシステムが崩壊してしまうと国は情勢不安になり、国としての運営が難しくなってしまうでしょう。

なので、政府としてはなんとしても株式市場を支えたい。

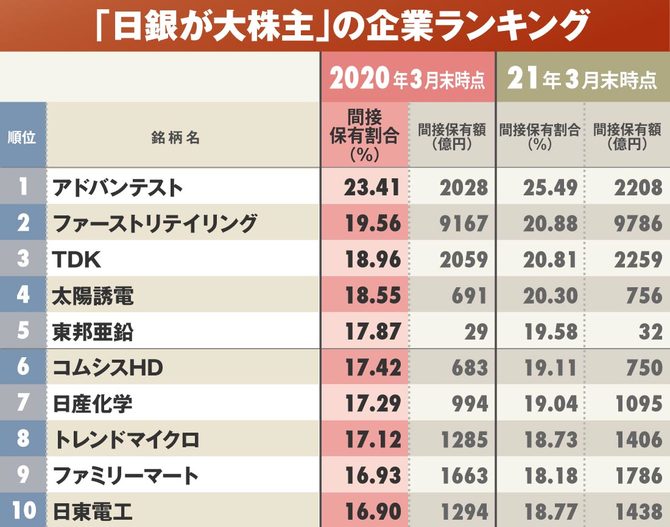

そういった狙いの一例として、日本銀行(以下日銀)は2010年12月からETF(上場投資信託)の買い入れをはじめました。

その結果、今日には日銀が大企業の大株主になっている例が多数あります。

日銀はいくらでも円を創ることができ、その円を使って国内の主要企業の株を買うことで株価を支えます。

そうして主要産業にお金を回しつつ、金融市場に連動した社会保障費の目減りをふせぎます。

くわえて国内外の投資家に国内株式市場が安定している様子を見せることによって投資を呼び込むことができます。

さらなる株式投資に対するテコ入れとしての免税措置

理論的には政府はいくらでも株を買えるのですが、このやり方には今のところ終わりが見えません。

日銀が買った株はいつか売るのか、その時株価はどうなってしまうのか、現時点では誰も本当のところはわかっていないと思います。

「目の前に死にそうな人が居たので助けた。生きていればなんとかなるさ。」という感じです。(わかる)

さてしかし、こういう裏技的なことをいくらでもやれるのか?というと、いやどう考えてもまっとうじゃないということで、純粋に市井からもお金を集める必要があります。

そこで政府は国民のお金も株式市場に誘導するため、株式に対する免税措置を実施しました。

政府によって支えられた株価、それをベースにNISAやiDeCoなどの投資利益免税措置が呼び水となって株式市場にはさらにお金が集まります。

株式市場は活況となり、株価が上がり、すると企業も新しい技術や設備に投資をすることができ、さらに社会全体の富を増やすことができます。

企業の成績が株価に影響するだけではなく、その逆もまた真なりということですね。

これから株価はどうなるのか

過去100年余りの間の平均株価は上がり続けている

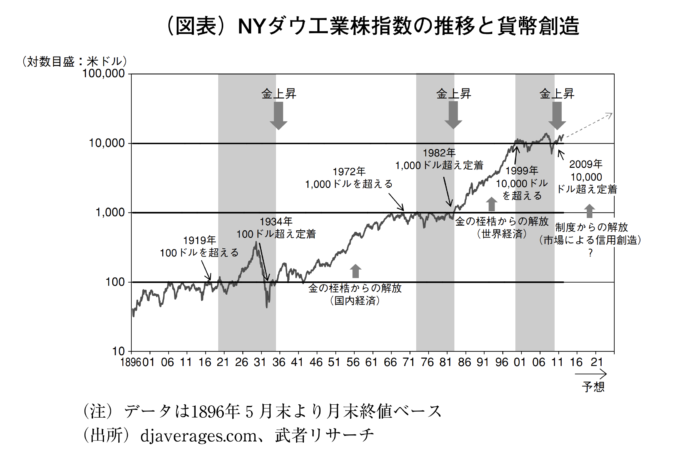

まず下に過去約100余年にわたっての日米の株式市場の成長グラフを掲載します。

日本の株価長期チャート

アメリカの株価長期チャート

双方ともy軸は対数目盛となっており、その株価は指数関数的な増加をしていることがわかります。

また過去40年間のアメリカの株価の推移を調べたのですが、おおむね毎年8.62%ずつの成長をしていました。

過去40年間の株価上昇率 - Google スプレッドシート

ちなみに40年にわたって年率8.62%のリターンを得続けるということは実はすごいことのようです。

たとえばS&P500という、アメリカにおける主要500銘柄の平均株価に連動するインデックスファンドに対して、投資のプロが銘柄を選んでまとめるアクティブファンドの92.15%が運用成績で敗北しているというデータがあります。

余談ですが私はこの結果を重く受け止めました。

短期間の売買において勝つというのは、一回勝つのではだめで、安いときに買って、高いときに売る。そしてさらに安いときにまた買うことができて、初めてその取引は成功したといえます。

1回の取引で少なくとも、3回の価格の変動を当てなければいけない。

これを達成するのはかなり難しかろうと思ってしまいます。

過去の実績を見れば長期で勝率が上がる

日経平均株価の最高値は1989年12月29日の3万8915円を最後に更新されていません。

つまり、この日に日経平均連動の金融商品を買った人はこれまでずっと損をし続けているというわけですが、アメリカの主な株価指数であるダウ平均株価は2020年1月15日に最高値を更新しています。

これは30年間株価が低迷することもあれば、高値を更新していく可能性もあるということですが、40年間、50年間のスパンで株を持ち続けている人は、これまでのところすべて勝っています。

さて、上で示した年成長率8.62%が仮に過去と同じように未来にも40年間続いたとします。

その場合、1年目に株式市場に置いておいた100万円は複利的な利息によって30年後に1099万円、40年後に2514万円になります。

これは単なる皮算用ですし、40年後の2514万円に果たしてどれほどの価値があるのかはわかりません。

社会は基本的にインフレ(物価は上昇し続ける)の傾向にありまして、最近もキットカットのサイズがまた小さくなったと嘆く声を耳にしました。

しかし、これからも株価が上がりつづける可能性について、個人的には結構高いのではないかなと思います。

株価はあがり続けるだろうと予測する理由

これはなぜかというと、富というものが、基本的には常に増えてゆくものだからです。

例えば何もない土地があったとして、新しい調査技術によって原油が見つかったとします。

それまでほとんど価値のなかった土地は富の源泉となります。

同じように、ただの金属クズだったものが新しい技術によって新しい車のパーツへとリサイクルされたりします。

これらの富を産み出す仕組みはコンピューターと機械の発達によってその効率を指数関数的に改善してゆきます。

このため自然環境への悪影響の問題を別にすれば、もう人類にエネルギー問題というのは存在しないようです。

こういった効率の指数関数的改善がそのまま、上であげたここ100年間の株価に反映されているのだろうな、と私は理解しています。

さらに人類にはまだまだフロンティアが残されています。

バイオテクノロジーによる医療とそれに伴う人体改造、AIと人間の融合、宇宙のインフラの整備に伴う新素材の発見などなど。これらが相互に影響して莫大な市場を産むことは想像に易いです。

なんの障害もなければ、人間はいずれ神と化し、すべての星々にネットワークを築くまでその歩みを止めることはないだろうと思います。

株価が上がらなかった場合

株価が上がらない可能性もあると思うのですが、平和なまま資本主義社会が崩壊しているシナリオは私的には考えづらく、その場合においては現金を持っていてもしょうがない状態になっている可能性が高いと思います。

原因としては、地球環境の破壊がどうしようもなく進んでしまった場合や、未知のウイルスによるダメージ、国の経済対策のあやまり、内戦、戦争、などが考えられます。

いずれにしても政府が株式市場を支えるために膨大な円を創った末の失敗の話になると思うので、その影響でハイパーインフレが起こっているのではないかなと思います。

これは米5kgが100万円とか、そういう世界です。

インデックス型投資信託を選ぶ理由

普通、特定銘柄の株式を買う場合、購入時と売却時に手数料がかかりますが、インデックス型投資信託は売買手数料が無料のものが多く、年間の信託手数料も0.1%ほどのものが多いです。

また上にも書いた通り平均株価に連動する商品が多いため、世界の資本主義経済の拡大に伴って利益が得られます。

例えばTOPIXに連動する投資信託の場合、東証一部上場企業の全株価平均がその価額となりますが、その中身は時代によって勢いのある会社が上場し、勢いのなくなった会社は上場廃止となることで常に自浄作用が働いています。

また、東証一部上場企業は世界で活躍している企業も多く、国内のみの景気に左右されないとも言えるでしょう。

ドルが基軸通貨である以上、米国のインデックス型投資信託商品も現代においては固い選択だと思われます。

ドルコスト平均法が使える

NISAの一形態である積立NISAは年間40万円までの枠内で向こう20年間、投資信託を通して株式を購入でき、かつその利益は無税という仕組みです。

毎月定額を積立することによって、ドルコスト平均法という、リスクを分散する方法が使えますので、多少安心感があると思いますが、あくまで「安心感」でしかないと思います。

ドル・コスト平均法の特徴とメリット・デメリット | くらしのお金ニアエル

ドルコスト平均法を行ったとしても、株価が下がり続ければ損をしますし、ちょうど現金が尽きたときに市場が暴落することもあるかと。

また、複利を狙った投資を行う場合、できるだけ長く多くのお金を市場に置いておくことが望ましいです。

だらだらと少額の投資をすることで機会を損失しているということにもなりえます。

つまるところドルコスト平均法を使ったところで、リスクが回避できるというわけでは全然ない気が個人的にはしていますが世間的には結構人気のようです。

これはまあ…結果論ですね。

終わりに

まとめてしまうと、もうほとんど分かち難いまでに社会に組み込まれた株式市場を弱らせないという力が国家レベルでかかっていて、それが失敗に終わったときに無事で済む人はあんまり居ないと思うので自分も乗っかって社会を支える側に回った方がいいんじゃないかと思った、というお話でした。

今回のコロナ禍においても株式市場は一時暴落しましたが、気づけばほぼコロナ禍前の状況まで戻してきています。

これが経済の実態に即したものかどうか私にはわかりませんが、政府はものすごい金額をもって株価を買い支えているのは事実のようです。

2020年度の内訳を見ると、1月が4440億円、2月が5840億円、3月が1兆5484億円、4月が1兆2272億円、5月が4436億円、6月が4220億円(6月24日現在)となっています。コロナ禍による株価下落をくい止めるため、3月と4月の2カ月間で2兆7756億円もの株式が日銀によって買われているのです。 上場投資信託を買いまくる日銀、市場を歪めてしまわないか コロナ禍で株価上昇の意味(税理士ドットコム) - Yahoo!ニュース

どうしてここまでする必要があるのか、そういうところを考えるのが面白いのかな、と思います。

ということで私は現在進行系でNISAを使って当座のところ使う予定のないお金を株式市場に移動しています。

そして今後はシステムトレードについて調べてみたいと思います。

将来的には半年暮らせるくらいのお金を貯金で、全体の10%くらいをハイリスクな投資に、残りは株式市場、という形にしたいなと思っていますが、お金という人生を楽しむための手段に過ぎないものに気を取られすぎて日常がおろそかになってしまうと本末転倒なんですよね〜。

このあたりの見極めこそが、いかにも人生の難しいところです。

本日もG線上のきりんにお越しいただきありがとうございます。

私の書いたものが皆さんの何かしらのインスピレーションの一助になれば幸いです。

更新情報をお届けします

この記事へのコメントはありません。